動画編集者が経費にできるもの8つ!

- ※当ブログはアフィリエイト・アドセンスによる収益で運営されています。

- 確定申告のときに何を経費に入れていいか分からない

- 家賃とかって、どう計算すればいいの?

- なるべく税金を安くしたい!

こういったお悩みにお答えします。

会社員の方にはあまりなじみのない確定申告ですが、副業で得た収入に関しては自分で確定申告をする必要があります。

このとき、何が経費になるのかをしっかりと把握していないと税金を払いすぎて損をしてしまったり、反対に脱税になってしまう場合もあります。

この記事では、現役の動画編集ディレクターが動画編集者になって1年目の方向けに動画編集者が確定申告の際に経費として計上できるもの8つについて解説していきますので、最後まで読むことで適切に経費を計上して賢く節税することができます。

整理しておきましょう。

- 会社員に絶望し、退職届を叩きつけることを決意

- 動画編集を始め、半年後には月10万円を達成

- 動画編集者として200本以上を納品

他にも月10万円達成までに知っておきたいテクニック・ノウハウはこちらの記事で解説しています。

>>初案件獲得~月10万円までのテクニック・ノウハウ集!

動画編集者が経費として計上できるもの8つ

動画編集者が経費として計上できる主な経費は以下の8つです。

- 自宅の家賃

- 自動車・駐車場代

- 電気代

- インターネット代

- スマホ代

- 動画編集などのソフト代

- 勉強代・オンラインサロン代

- PC・周辺機器代

順番に解説していきます。

1.自宅の家賃

自宅で動画編集作業をしている場合は、自宅の家賃の一部を経費として計上できます。

仕事をする上で、どうしてもスペースは必要ですからね。

しかし、ベッドやお風呂のスペースまで『仕事で使っています』というのは苦しいです。

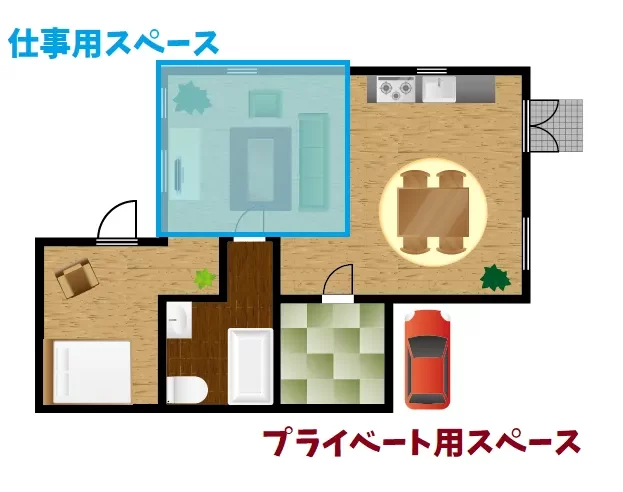

そこで、仕事で使っている割合を求め、その割合分の家賃を経費として計上することになります(この考え方を『家事按分』といいます)。

法令では

一 家事上の経費に関連する経費の主たる部分が不動産所得、事業所得、山林所得又は雑所得を生ずべき業務の遂行上必要であり、かつ、その必要である部分を明らかに区分することができる場合における当該部分に相当する経費

所得税法施行令 第九十六条

このように定められており、『業務上必要である部分を明かに区分することができる場合は』その部分を経費に計上することができます。

面積比で割合を求めるのが一般的

家賃は『仕事で使っている面積の割合』を基に計算されることが一般的です。

例えば

- 家賃+共益費:6万円

- 間取り(トイレなども含む):30㎡

- 仕事用のスペース:10㎡

このような場合は、6万円×10㎡/30㎡= 2万円が経費となります。

更新料や火災保険料も対象になりますので、しっかりと家事按分した上で経費として計上しましょう。

また、コワーキングスペースで作業をしている方はその利用料を計上できます。

間取り図を作ってあります。

2.自動車・駐車場代

仕事で自動車を使う場合は、家事按分した上で経費に計上することができます。車を買った場合はもちろん、ガソリン代や自動車保険料なども含めることができます。

一般的には走行距離で按分しますが、管理が大変なことに加え、あまり車を使わない方も多いと思います。動画編集者は基本的にに在宅ワークですからね。

私の場合もたいした割合にならないため、経費としては計上していません。

オフライン営業をしている方など、頻繁に車を使うのであれば経費として計上するとよいでしょう。

3.電気代

動画編集をする上で電気は欠かせませんので、これも経費になります。

ただし、電気も仕事だけで使われているわけではありませんので、家事按分により計算する必要があります。

電気代は『使用時間』で割合を求めるのが一般的で

- 電気代:1万円

- 1日の仕事時間:8時間

- 週5日稼働

このような場合は1万円×8時間/24時間×5日/7日=2,380円が経費として計上できます。

4.インターネット代

インターネットを『仕事以外でまったく使わない』という方は全額経費に計上できますが、プライベートでも使う方が多いでしょう。

その場合、これも使用時間などで家事按分することが必要です。

電気代との違いは『寝ている間は使わない』という主張ができる点ですね。

- インターネット代:5千円

- 1日の仕事時間:8時間

- 週5日稼働

この場合、1日の睡眠時間を8時間とすると

5千円×8時間/16時間×5日/7日=1,785千円が経費として計上可能になります。

8時間は寝ているため、1日のうちにインターネットを使っている時間は16時間で、そのうち8時間が仕事用であるという考え方になります。

5.スマホ代

スマートフォンも業務に使用する方は家事按分した上で経費に計上しましょう。

もちろん、仕事専用のスマホを持っている場合は全額計上してOKです。

『使用時間』で按分するのが一般的ですが、自分なりに『なぜその割合なのか』をきちんと説明できるようにしておきましょう。

私の場合は、ある1日のスマホ使用時間を計測・記録し、その割合を基に按分しています。

6.動画編集ソフト代

プライベートで使用していない場合は、Premiere Proなどの編集ソフト代は全額が経費になります。

また、仕事のために導入したソフトやサブスクなどの代金についても忘れずに計上しておきましょう。

有料のエフェクトやテロップなどを購入している方も多いかもしれませんね。

私の場合だと、Premiere Proの料金はもちろんのこと

- 写真ACの有料会員料金

- 確定申告ソフト

このあたりが当てはまります。

7.勉強代・オンラインサロン代

仕事関係の書籍代や、加入しているオンラインサロンの料金なども全額経費になります。

当該業務の遂行に直接必要な技能又は知識の習得又は研修等を受けるために要する費用の額は、当該習得又は研修等のために通常必要とされるものに限り、必要経費に算入する。

との記載がありますので、経費として計上した勉強代などについては『業務の遂行に直接必要である』ことが説明できるようにしておきましょう。

動画編集スキルを上げるために購入した本や教材は当然すべて経費になりますが、関係のない漫画とかは無理ですからね。

また、動画編集者が動画編集サロンに加入している場合、明らかに業務の遂行に直接必要であることが説明できるため心配はいらなそうですね。

8.PC・周辺機器代

仕事用のPCを購入した場合は全額が経費になります。

机・チェア・マウス・キーボードなどの周辺機器も同じです。

価格が10万円未満のものはそのまま経費に計上すればよいのですが、10万円を超えているものは固定資産として計上され

- 通常の減価償却

- 一括償却資産処理

- 少額減価償却資産の特例処理

これらのうちいずれかの方法で処理する必要があります。

私のおすすめは

- 取得価格が10万円以上20万円未満

→ 一括償却資産処理 - 取得価格が20万円以上30万円未満

→ 少額減価償却資産の特例処理

このように使い分けることです。

ほとんどの方がわけが分からないと思いますので、順番に説明していきます。

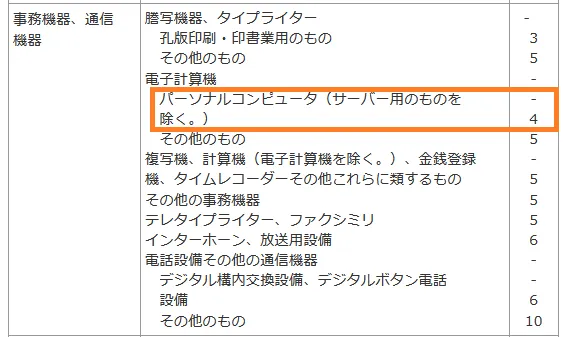

通常の減価償却

取得した固定資産は、原則として『取得価格÷耐用年数』の金額を経費として計上していきます。

例えば、国税庁のサイトによるとPCの耐用年数は4年と定められていますので、取得価格16万円のPCの場合は4年に分けて4万円ずつ経費として計上していくことになります。

また、減価償却の開始はPCを仕事に使い始めた月ですので注意しましょう。

この開始月が1月であれば、上でお伝えしたように『毎年4万円』ずつ経費計上すればいいのですが、例えば7月に使用を開始した場合は

- 1年目:(7~12月までの)6ヶ月/12ヶ月×16万円×1/4 = 2万円

- 2年目・3年目:12ヶ月×16万円×1/4 = 4万円

- 4年目:(1~6月までの)6ヶ月/12ヶ月×16万円×1/4 = 2万円

このようになりますので、月割で計算することを忘れないようにしましょう。

また、10万円以上の資産を取得した場合は、市町村に申告が必要になります。

出典元:長岡市ホームページ

詳しくはお住まいの市町村のホームページをご覧ください。

一括償却資産処理

取得金額が10万円以上20万円未満の場合に使え、『月割とか耐用年数とかめんどくさいんで、ざっくりでいいよ』というイメージの処理方法で、非常におすすめです。

通常の減価償却処理よりも単純なため理解しやすいことに加え、市町村への申告の対象外にもなるためです(※)。

※お住いの市町村で対象外になるかどうかは各市町村のホームページでご確認ください。

出典元:長岡市ホームページ

表のとおり、3年間一括償却の場合は『申告対象外』となっています。

余計な書類を作成しなくていいのは助かりますよね。

具体的な計算については、通常の減価償却と比べると

- 耐用年数は3年で固定

- 月割が不要

ということで、簡単で分かりやすいですよね。

例えば15万円のPCを購入したとすると、使用開始月に関わらず『5万円』を3年間に渡って計上すればOKです。

私もこの方法で10万円ちょっとで購入したPCを経費計上しています。

購入したPCが10万円以上20万円未満の方にはおすすめの処理方法です。

なお、確定申告の際には別表16(8)「一括償却資産の損金算入に関する明細書」を提出する必要があります。

少額減価償却資産の特例処理

現在のところ、令和4年(2022年)3月までに取得したものに適用可能です。

個人事業主の場合、以下の条件に当てはまる場合は全額を一括で経費に計上することができます。

- 30万円未満のもの

- 青色申告者

- 合計額が300万円まで

青色申告者かどうかがカギになりそうです。

動画編集のために30万円以上の備品を購入したり、1年間の合計取得額が300万円を超えることはまずないですからね。

全額を経費にできるため、当年度の所得を大きく下げることがでるのがメリットですね。

こちらは、確定申告の際に別表16(7)「少額減価償却資産の取得価額の損金算入の特例に関する明細書」を提出する必要があるので忘れないように注意しましょう。

固定資産の処理方法まとめ

- 取得価格が10万円以上20万円未満

→ 一括償却資産処理 - 取得価格が20万円以上30万円未満

→ 少額減価償却資産の特例処理

個人的にはこのような使い分けをおすすめしますが、迷う方は専門家に相談することをおすすめします。

経費として認められづらいもの4つ

- ガス代・水道代

- 所得税・住民税

- 健康保険料・国民年金

- 医療費

順番に解説します。

ガス代・水道代

動画編集作業に直接必要な電気代と比べると、ガス代・水道代の計上は難しいです。

『仕事のために必要』という主張がしづらく、合理的に家事按分の割合を出すことも難しいためです。

私はガス代・水道代についてはまったく経費に計上していません。いざ税務調査などが入った際、国税局の職員の方に説明できる気がしないからです。

もし皆さんがこれらを経費にするのであれば、しっかりと理論武装しておかないと厳しいでしょう。

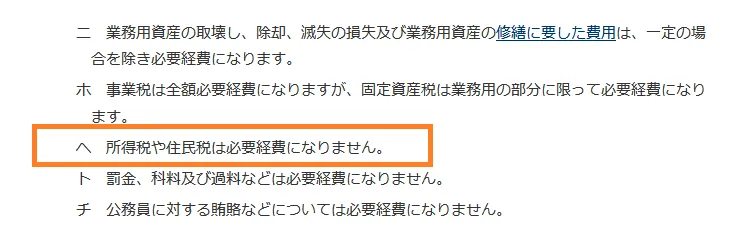

所得税・住民税

所得税・住民税は経費として認められません。

国税庁のホームページでも名指しで記載されていますね。

健康保険料・国民年金

健康保険料や国民年金も経費としては認められません。これらは確定申告の際に『社会保険料控除』の枠に入るためです。

所得には含まれないという点では経費と同じですね。

医療費

医療費も経費には含まれません。

こちらは『医療費控除』の枠に入ります。所得金額が200万円以上の方は『10万円を超えた分の医療費』が控除の対象になります。

例えば、年間の医療費が15万円であれば5万円が所得から控除されます。

必要だと説明できるものだけ経費に入れよう

この記事でご紹介した8つ以外にも『仕事をする上で必要だ』と主張できるものは経費に計上しましょう。

根拠となる領収書などをしっかりと準備し、仕事で必要となる理由を説明できるのであれば、経費にしないと損ですからね。

一方、きちんと説明できないものを経費に計上するのはNGです。悪質であれば罰則が科されてしまうこともあります。

しかし、どこまでを経費に含めるかという線引きにはあいまいな部分も多く、人によって解釈が分かれます。特に動画編集を始めたばかりの方は日々の案件をこなすだけで精一杯なのに、それに加えて確定申告…しかも経費がどうのこうのなんてよく分からないですよね。

『全然分からん…だれか助けて…』という方は、確定申告に強い税理士の方に相談することをおすすめします。

専門家に任せれば時間と手間を節約できるため、空いた時間で動画編集の作業や勉強を進めることもできてお得ですよ。

独りで悩みながら動画編集をしていませんか?

『動画編集って難しい…』

『今の勉強の仕方で大丈夫なんだろうか』

『誰か!手取り足取り教えて!』

動画編集スクールならそんな悩みがすべて解決します。

プロの講師が作ったカリキュラムにしたがって迷わずにスキルを習得できるうえ、分からないことはなんでも質問してOK。

あなたをサポートしてくれるのはプロの動画クリエイター。

動画編集のスキルだけではなく、案件獲得のポイントや営業の仕方なども短期間で身につけることができます。

挫折せずに最短で結果を出したい方は以下の記事を読んでみてください。

あなたにぴったりのスクールが見つかりますよ。

>>【13校に厳選】後悔しない!おすすめの動画編集スクールランキング

『動画編集者が経費にできるもの8つ』のまとめ

- 経費を理解しないと正しい確定申告はできない

- 仕事とプライベートの両方で使うものは家事按分しよう

- 経費になる理由を根拠を持って説明できることが大事

確定申告の準備を始めましょう。

動画編集者が確定申告するときの注意点3つについてはこちら

確定申告するときの注意点3つ

ここまでお読みいただきありがとうございました!