【副業】動画編集者が確定申告するときの注意点3つ【会社にバレない方法も】

- ※当ブログはアフィリエイト・アドセンスによる収益で運営されています。

- もうすぐ年末だけど、副業の税金がどうなるのかさっぱり・・・

- 副業の収入があると確定申告が必要になるの?

- 会社に内緒なんだけど、バレない方法ってある?

こういったお悩みにお答えします。

会社員の方にはあまりなじみのない確定申告ですが、副業で得た収入に関しては税金関係の手続きを自分でする必要があります。

確定申告が必要なのに手続きをしていないと、罰則が課されたり、最悪の場合は脱税になってしまうこともあり得ます。

この記事では、現役のフリーランス動画編集ディレクターが初心者の方向けに動画編集者が確定申告するときの注意点3つについて解説していきますので、最後まで読むことで動画編集で得た収入の確定申告の仕方が分かります。

直前に焦らなくて済みますよ。

- 会社員に絶望し、退職届を叩きつけることを決意

- 動画編集を始め、半年後には月10万円を達成

- 動画編集者として200本以上を納品

他にも月10万円達成までに知っておきたいテクニック・ノウハウはこちらの記事で解説しています。

>>初案件獲得~月10万円までのテクニック・ノウハウ集!

確定申告とは:1年間の所得・税金などを確定させるためのもの

確定申告とは、『この1年間にこれくらい所得があったよ』ということを表にまとめて申告するものです。

そして、これを基に来年のあなたにかかる税金の額が決定されます。

国税庁のサイトでは

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続です。

源泉徴収された税金や予定納税額などがある場合には、この確定申告によってその過不足を精算します。

このように説明されています。

確定申告の提出期間は2月16日から3月15日までですので、この期間内に間に合わせる必要があります(※)。

※2021年は新型コロナウイルスの影響で提出期限が4月15日まで延長されましたが、2022年提出分については例年通り2月16日から3月15日までとなっています。

なお、皆さんが会社から受け取っている給料については、確定申告の必要はありません。

会社の経理担当の方が年末調整で計算してくれていますからね。

しかし、副業で得た収入は会社としては把握できませんので、副業している方でこれから説明する条件を満たす方は確定申告が必要になります。

動画編集者が確定申告するときの注意点3つ

- 確定申告が必要なのは『所得』(売上-経費)が20万円以上の人

- 確定申告には2つの種類がある

- 必要なのに確定申告をしなかったら罰則あり

この3つです。

順番に解説していきます。

確定申告が必要なのは『所得』(売上-経費)が20万円以上の人

副業している人の中でも、確定申告が必要なのは所得(売上-経費)が20万円以上ある人に限られます。

給与所得者で確定申告が必要な人(中略)

1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

出典元:国税庁

そのため、まずは今年1年の所得が20万円以上あるかどうかを確認しましょう。

所得は『売上-経費』で計算されますので、今年の所得を確認するにはこの両方を把握しなければなりません。

売上は請求書などを見るとわりと簡単に把握できますが、経費についてはかなり複雑です。

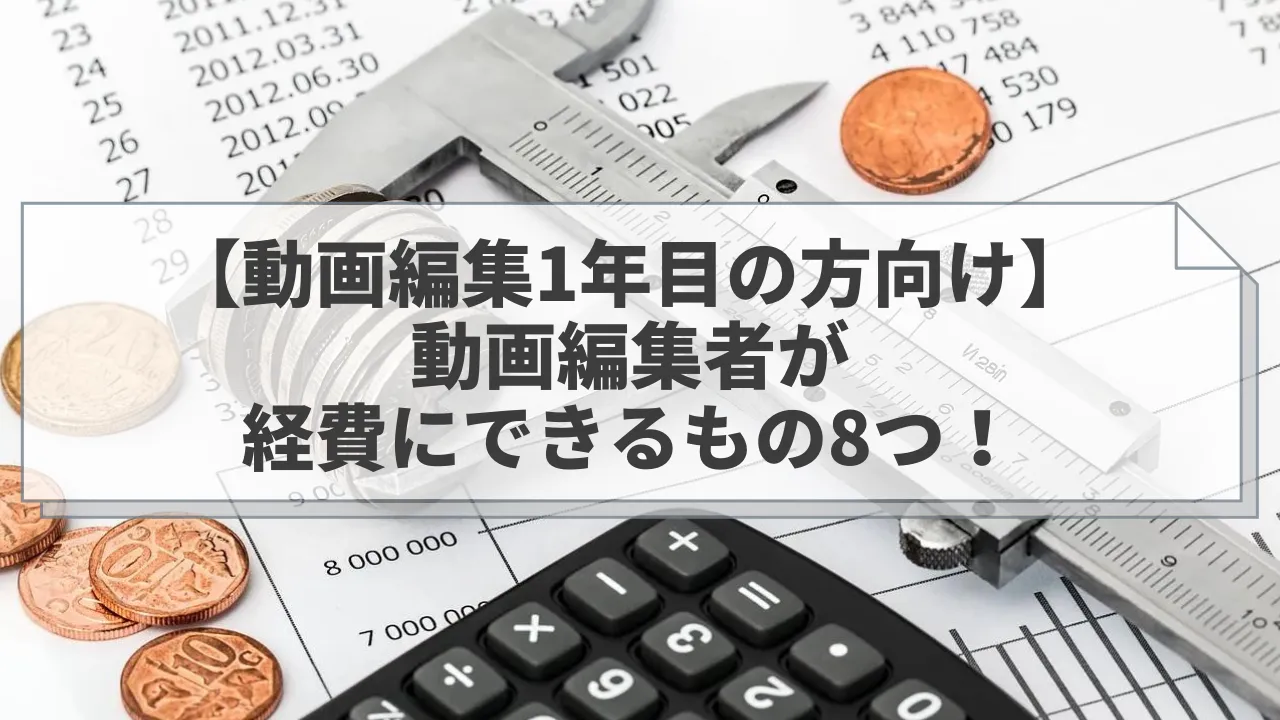

『経費ってよく分からん!』という方は以下の記事も合わせてお読みください。

動画編集者が経費にできるもの8つ!

あなたが動画編集で稼いだ売上から経費を差し引いて、20万円残るかどうか確認してみましょう。

確定申告には2つの種類がある

確定申告には『白色申告』と『青色申告』の2種類があります。

それぞれの特徴は

白色申告

- 確定申告のときに作る書類が簡単

- 控除額が小さい

青色申告

- 確定申告のときに作る書類が複雑

- 控除額が大きい

- 節税できるポイントが多数あり

このようになります。

ただし、青色申告をするには『青色申告承認申請書』をその年の3月25日までに作成・提出しておかなければいけません。

さらに、この青色申告承認申請書を提出するためには『開業届』も提出する必要があります。

つまり、確定申告の時期になって『青色申告をしたい』と思っても手遅れなんですね。

使い分けとしては

- 経理とか絶対無理・・・

- 副業の所得額が少ない

- 青色申告承認申請が間に合わない

→ 白色申告がおすすめ

- 経理作業が得意

- なるべく節税したい

→ 青色申告がおすすめ

このようなイメージです。

副業で動画編集をしている方は、多くの場合白色申告になるでしょう。あらかじめ青色申告承認申請をしている方は少ないですからね。

ただし、青色申告の方が控除額が大きく、戻ってくるお金が大きくなりやすいことは覚えておきましょう。

税率を20%と仮定すると、納める税金の額が10万円も安くなります。

手続きが大変になることを差し引いても青色申告にする価値は十分にありますので、ぜひチャレンジしてみましょう。

必要なのに確定申告をしなかったら罰則あり

副業の所得が20万円以上ある方など、確定申告が必要なのにしなかった人には罰則が課されることがあります。

納税は国民の義務ですからね。

- この人は必要な確定申告をしていないのでは?

- 申告されている数字が怪しい・・・

税務署がこのように感じた場合、あなたに対して税務調査が行われる可能性があります。

その結果、納めるべき税金を納めていなかったことが発覚した場合は

- 延滞税

- 加算税

- 重加算税

これらの罰則が課され、本来の税金よりも多く徴税されてしまいます。

こういったことを防ぐため、必要な確定申告をするのはもちろんのこと、ミスがないように余裕をもって準備を始めましょう。

確定申告が必要な人も、なるべく簡単に手続きをしよう

確定申告が必要な人も、なるべく手続きの手間を減らしましょう。

確定申告に時間をかけた分だけ動画編集の作業時間も減ってしまいますからね。

私も『経理のことなんて全然分からないよ!』という状態から確定申告を始めたので、多くの時間がかかってしまいました。

それでもなんとか書類を整えることができたのは、簡単に操作できる確定申告用のソフトを使ったためです。

これをエクセルなどで整理していたら、いつまで経っても終わらなかったでしょう。

私は弥生の確定申告ソフトを使用しているのですが、このソフトは

- 白色申告なら完全無料、青色申告なら1年間無料とお得

- 業界最大規模のカスタマーセンターによるサポートあり

- 確定申告ソフトのうち57.0%のシェアがある

このようなメリットがあるため安心して使うことができます。

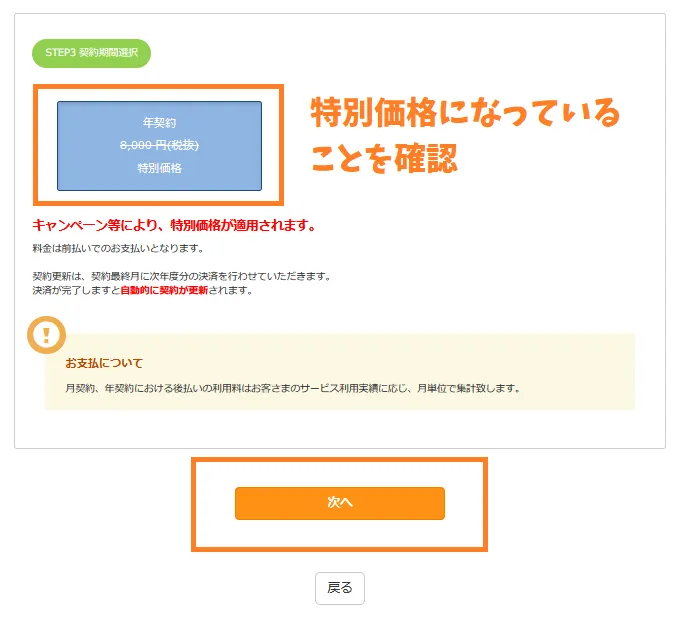

青色申告の方は2年目から年間8,000円の料金がかかりますので、とりあえず1年目は無料で使ってみて、気に入らなかったらすぐに解約してOKです。

なお『どんなソフト使おうが自分には確定申告なんてムリ!助けて!!』という方は、あきらめて税理士の方に相談するのも手です。そうすることで確定申告にかかる時間を減らし、その分動画編集で稼いだり勉強したりする時間がとれますからね。

ここからは『頑張って自分でやってみる!』という方向けに、確定申告ソフトの使い方を解説していきます。

無料でソフトを使ってみよう

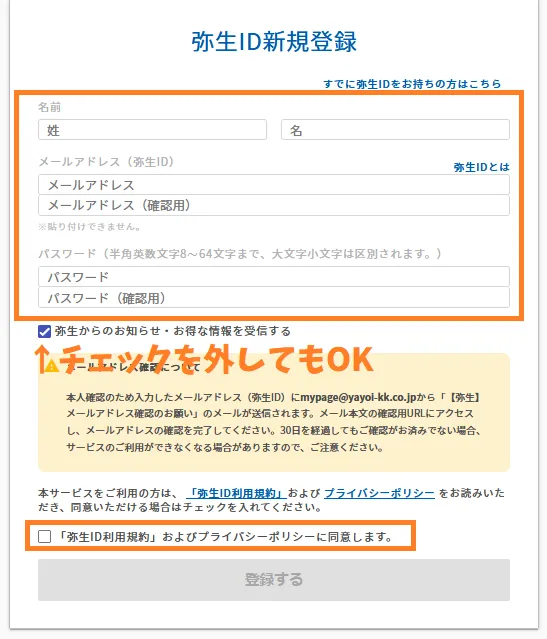

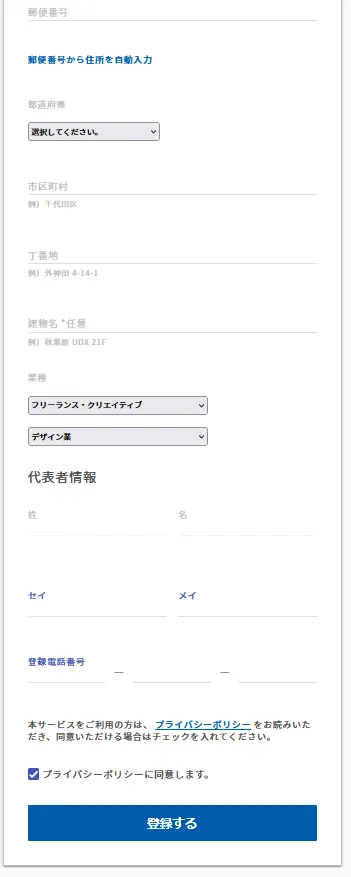

それでは、弥生の確定申告ソフトの登録の流れを解説していきます。

画像は青色申告の場合のものですが、白色申告の方も登録の流れはほぼ同じです。

こちらのページ![]() から無料登録をしていきます。

から無料登録をしていきます。

プラン選択の画面になりますので、一番左のセルフプランを選びましょう。

『弥生からのお知らせ・お得な情報を受信する』の項目は、必要なければチェックを外してもOKです。

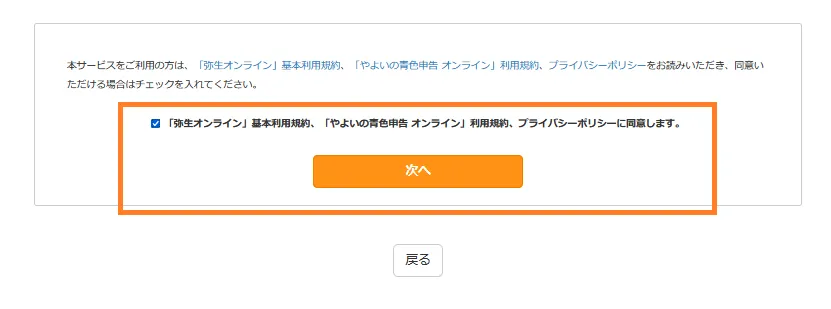

ID利用規約とプライバシーポリシーを読んで問題なければ登録しましょう。

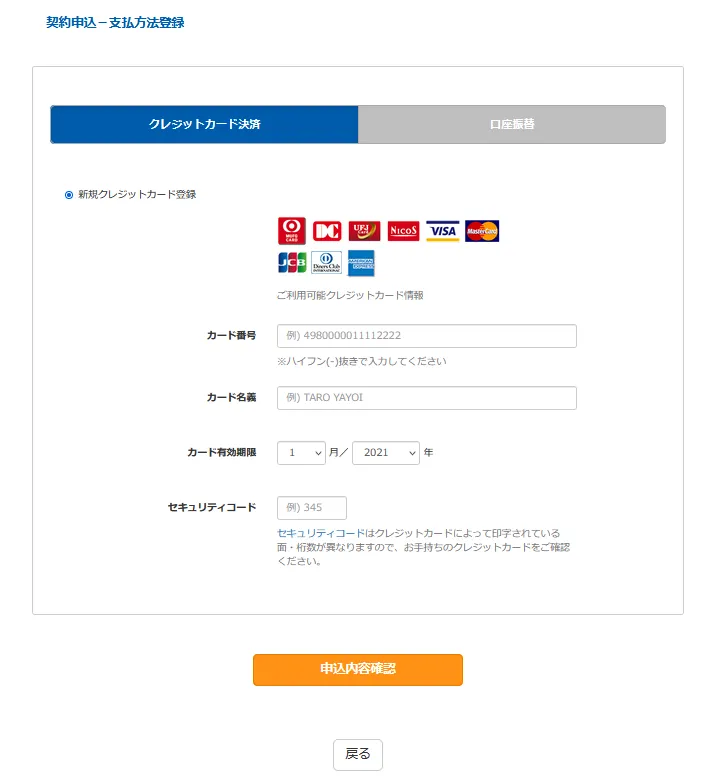

次の画面では選択などは不要ですが、契約期間を項目で特別価格が適用されていることを確認してください。

『キャンペーン適用後の合計』欄が0円となっていることを確認し、次に進みましょう。

利用規約とプライバシーポリシーを確認したらチェックを入れ、『次へ』をクリックします。

- 氏名

- 会社情報

- 住所

下にスクロールすると

続いて代表者情報と電話番号を入力し、プライバシーポリシーを確認したら登録しましょう。

1年間は無料のためすぐに請求が来るようなことはありませんが、支払い情報だけは登録しておかないと機能が制限されてしまいます。

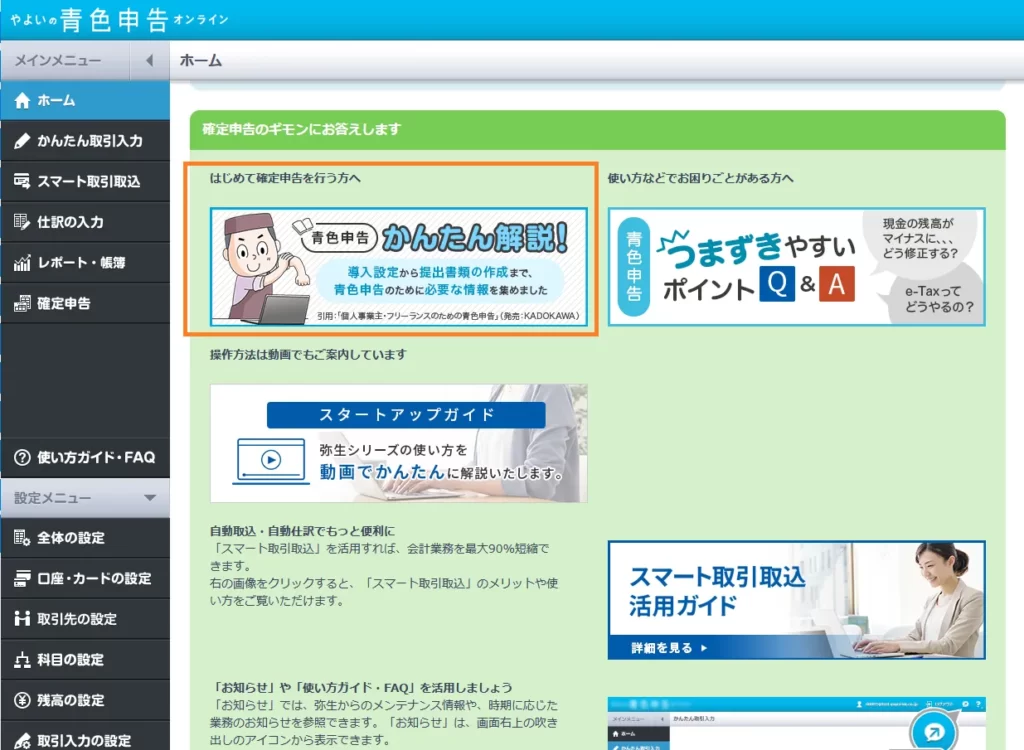

確定申告が初めての方はホーム画面にある『かんたん解説』に沿って入力を進めていきましょう。

副業が会社にバレない方法

- 副業先でバレる

- 同僚などに話してしまう

- 住民税の金額が高くてバレる

これらが主なものです。ただし、在宅で動画編集をしている方は知り合いとバッタリ会ってしまう可能性はありませんし、同僚に話すかどうかはあなた自身が気をつけていれば防げます。

というわけで、住民税について解説しますね。

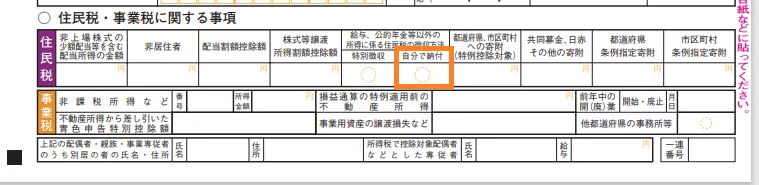

結論から言うと、副業していることが会社にバレないようにするには、確定申告書B第2表で住民税の徴収方法を『自分で納付』にしましょう。

こうすると副業分の住民税の納付書が会社ではなく自宅に届くため、会社にバレることなく税金を納めることができます。

一方、『自分で納付』にマルをつけておかないと、会社に納付書が届いてしまうため『あれ、この人の住民税額ちょっと高くない?』と気づかれてしまう可能性があるんですね。

これはあなたが副業で稼いでいる額にもよりますし、担当者の方がそこまで細かく気にしているかどうかにもよります。

一般的には、数万円~十万円くらい稼いだところで税額はそれほど変わらないため、バレる可能性は低いでしょう。

とはいえ、副業禁止の会社で働いている方の多くは『絶対にバレたくない』とお考えでしょうから、忘れずに『自分で納付』にマルをつけておきましょう。

独りで悩みながら動画編集をしていませんか?

『動画編集って難しい…』

『今の勉強の仕方で大丈夫なんだろうか』

『誰か!手取り足取り教えて!』

動画編集スクールならそんな悩みがすべて解決します。

プロの講師が作ったカリキュラムにしたがって迷わずにスキルを習得できるうえ、分からないことはなんでも質問してOK。

あなたをサポートしてくれるのはプロの動画クリエイター。

動画編集のスキルだけではなく、案件獲得のポイントや営業の仕方なども短期間で身につけることができます。

挫折せずに最短で結果を出したい方は以下の記事を読んでみてください。

あなたにぴったりのスクールが見つかりますよ。

>>【13校に厳選】後悔しない!おすすめの動画編集スクールランキング

『動画編集者が確定申告するときの注意点3つ』のまとめ

- 副業の所得が20万円以上の方は確定申告が必要

- 必要な確定申告をしないと罰則あり

- 会社にバレたくない方は『自分で納付』を選択

まずはソフトを触ってみましょう。

ここまでお読みいただきありがとうございました!